Kiedy VAT jest kosztem?

Podatników często nurtuje pytanie, kiedy VAT jest kosztem dla ich firm. Odpowiedź na to zagadnienie może być kluczowa w planowaniu finansowym i podejmowaniu strategicznych decyzji biznesowych. Warto zrozumieć, że nie zawsze podatek od wartości dodanej stanowi obciążenie dla przedsiębiorcy. Istnieją bowiem sytuacje, w których VAT można potraktować jako koszt poniesiony przez firmę i odliczyć go od swojego dochodu.

Kiedy VAT jest kosztem – kluczowe informacje dla przedsiębiorców

WAT (podatek od towarów i usług) jest jednym z najważniejszych podatków, które obowiązują w Polsce. Dla przedsiębiorców ważne jest zrozumienie, kiedy VAT może być uznany za koszt i jakie są warunki jego rozliczenia. Warto pamiętać, że nie wszystkie wydatki związane z VAT-em mogą zostać uwzględnione jako koszt uzyskania przychodu.

Jednym z głównych warunków, aby VAT mógł zostać uznany za koszt, jest konieczność poniesienia go w celu osiągnięcia przychodów ze sprzedaży. Oznacza to, że jeśli firma zakupuje towary lub usługi w celu ich odsprzedania klientom, to kwota zapłaconego VAT-u może zostać potraktowana jako koszt uzyskania przychodu.

Należy jednak pamiętać o tym, że nie wszystkie rodzaje wydatków będą kwalifikować się do uznania VAT-u jako kosztu. Przykładem takiego przypadku może być zakup samochodu osobowego przez firmę. W takiej sytuacji tylko część zapłaconego podatku będzie mogła zostać potraktowana jako koszt uzyskania przychodu.

Aby dokładnie określić moment rozliczenia się z fiskusem, przedsiębiorcy powinni znać również terminy płatności VAT-u. W Polsce obowiązują różne stawki podatku VAT oraz różne terminy rozliczeń dla poszczególnych branż. Ważne jest, aby być świadomym tych terminów i regularnie monitorować swoje zobowiązania podatkowe.

W przypadku prowadzenia działalności gospodarczej opartej na sprzedaży towarów lub usług za granicą, istnieją również specjalne przepisy dotyczące rozliczeń VAT. Przedsiębiorcy muszą zapoznać się z tymi przepisami i odpowiednio dostosować swoje księgi rachunkowe w celu prawidłowego rozliczenia kosztów VAT.

Ostatecznie, kluczowym elementem dla przedsiębiorców jest skonsultowanie się z doświadczonym księgowym lub doradcą podatkowym w celu uzyskania szczegółowych informacji dotyczących tego, kiedy VAT może zostać uznany jako koszt. Profesjonalista pomoże uniknąć błędnych interpretacji przepisów podatkowych i zagwarantuje prawidłowość rozliczeń finansowych firmy.

Koszty VAT w firmie – jak skutecznie je rozliczyć?

Rozliczenie kosztów VAT w firmie wymaga dokładnej analizy wszystkich transakcji oraz odpowiedniej dokumentacji. Aby skutecznie rozliczyć koszty VAT, przedsiębiorcy powinni przestrzegać kilku istotnych zasad.

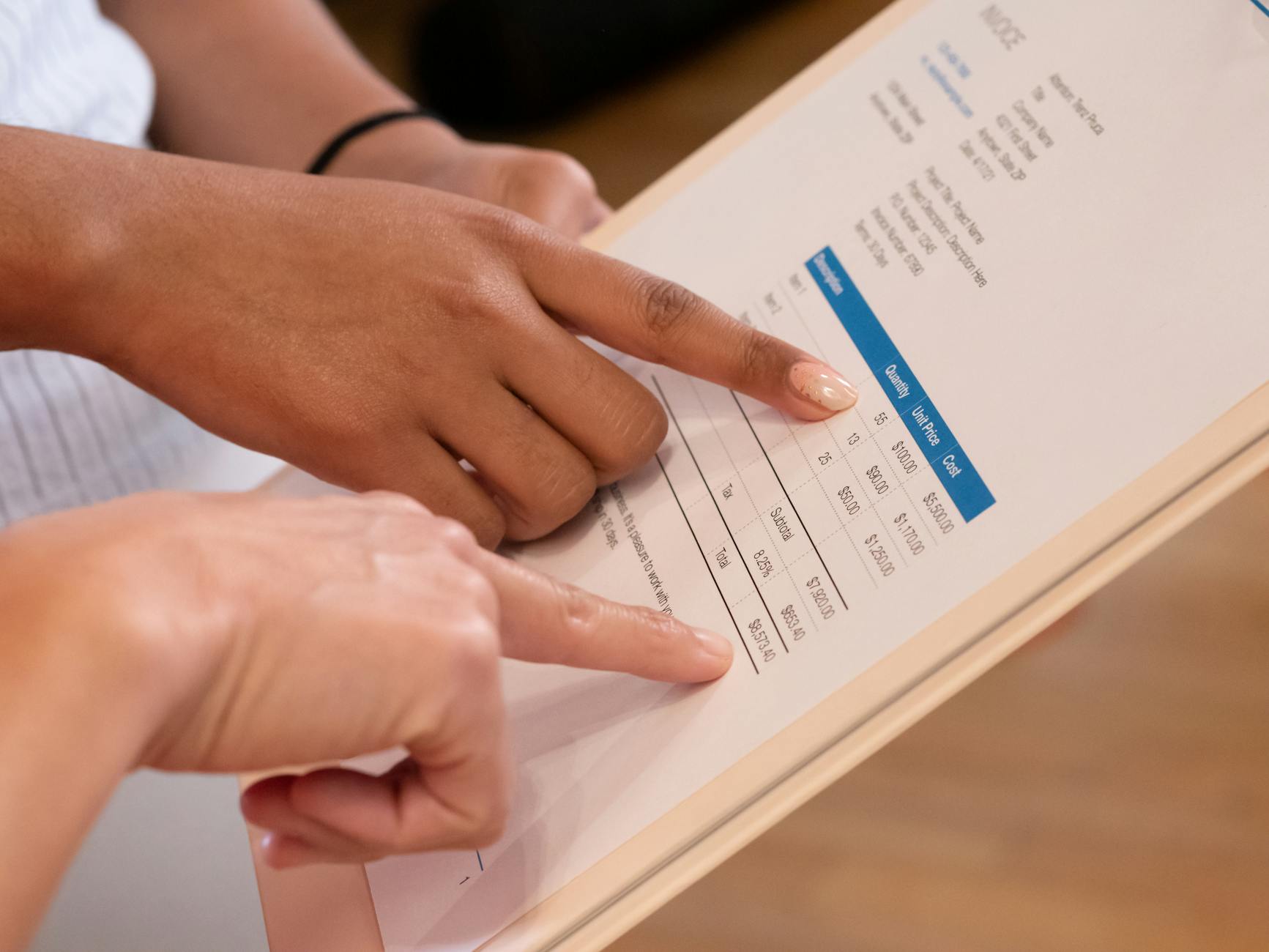

Pierwszym krokiem jest prowadzenie dokładnej i uporządkowanej księgowości. Wszystkie faktury zakupowe oraz dokumenty dotyczące sprzedaży powinny być starannie przechowywane i odpowiednio oznaczone. Dzięki temu łatwiej będzie ustalić, jakie kwoty VAT-u zostały zapłacone przy różnych transakcjach.

Kolejnym ważnym aspektem jest ścisłe przestrzeganie terminów płatności VAT-u. Opóźnienia w regulowaniu należności mogą skutkować karą finansową oraz utratą możliwości uwzględnienia zapłaconego podatku jako kosztu uzyskania przychodu.

Warto również korzystać z usług profesjonalnego programu do obsługi księgowości, który umożliwi automatyzację procesów związanych z rozliczeniem kosztów VAT. Taki program pozwoli na szybsze i bardziej precyzyjne obliczenia oraz ułatwi sporządzanie deklaracji podatkowych.

Należy pamiętać o tym, że niektóre wydatki mogą być objęte specjalnymi stawkami podatku VAT lub zwolnione z tego rodzaju opodatkowania. Przedsiębiorcy powinni regularnie monitorować zmiany w przepisach podatkowych i dostosowywać swoje rozliczenia do obowiązujących przepisów.

Wreszcie, warto skorzystać z usług profesjonalnego doradcy podatkowego lub księgowego, który pomoże w prawidłowym rozliczeniu kosztów VAT. Specjalista będzie miał wiedzę na temat najnowszych przepisów oraz zapewni wsparcie i porady dotyczące optymalizacji finansowej firmy.

VAT jako koszt uzyskania przychodu – jak to wpływa na Twoją firmę?

Uznawanie VAT-u jako kosztu uzyskania przychodu ma istotne znaczenie dla kondycji finansowej przedsiębiorstwa. Wpływ tego zagadnienia można zaobserwować na różnych poziomach działalności firmy.

Pierwszym aspektem jest oczywiście kwestia opodatkowania dochodu. Jeśli VAT zostaje uznany za koszt uzyskania przychodu, to zmniejsza się kwota podlegająca opodatkowaniu. Oznacza to niższe obciążenie podatkowe dla przedsiębiorcy.

Kolejnym ważnym czynnikiem jest wpływ na wynik finansowy firmy. Ujęcie VAT-u jako kosztu powoduje zmniejszenie zysku netto, co może mieć korzystny efekt dla przedsiębiorcy w kontekście np. ulg podatkowych czy innych form wsparcia finansowego.

Uznawanie VAT-u jako kosztu uzyskania przychodu ma również wpływ na analizę rentowności firmy. Jeśli podatek ten jest uwzględniany w kosztach, to wskaźniki rentowności mogą być bardziej precyzyjne i odzwierciedlać rzeczywistą sytuację ekonomiczną przedsiębiorstwa.

Należy jednak pamiętać o tym, że nie wszystkie wydatki związane z VAT-em mogą zostać uznane za koszt uzyskania przychodu. Przedsiębiorcy powinni dokładnie analizować swoje transakcje oraz konsultować się z profesjonalistami w celu prawidłowego rozliczenia tych kosztów.

Ostatecznie, korzystanie ze strategii księgowych umożliwiających uznawanie VAT-u jako kosztu może przyczynić się do poprawy kondycji finansowej firmy oraz zapewnić większe możliwości inwestycyjne i rozwój działalności gospodarczej.

Strategie księgowe – jak zminimalizować koszty VAT w biznesie?

Zminimalizowanie kosztów VAT w biznesie wymaga odpowiedniej strategii księgowej oraz świadomego podejścia do zarządzania finansami firmy. Istnieje kilka skutecznych sposobów, które mogą pomóc przedsiębiorcom w osiągnięciu tego celu.

Pierwszym krokiem jest dokładna analiza wszystkich transakcji i wydatków związanych z VAT-em. Warto sprawdzić, czy wszystkie faktury zakupowe są poprawnie wystawione i czy zawierają niezbędne informacje dotyczące podatku. Błędy w dokumentacji mogą prowadzić do utraty możliwości uwzględnienia VAT-u jako kosztu uzyskania przychodu.

Kolejnym ważnym aspektem jest ścisłe przestrzeganie terminów rozliczeń podatkowych oraz płatności VAT-u. Opóźnienia mogą skutkować karą finansową oraz utratą prawa do odliczenia zapłaconego podatku jako kosztu uzyskania przychodu.

Warto również korzystać z usług profesjonalnego doradcy podatkowego lub księgowego, który pomoże w optymalizacji procesów rozliczeniowych. Specjalista będzie miał wiedzę na temat najnowszych przepisów i strategii księgowych, które umożliwią minimalizację kosztów VAT.

Inną skuteczną strategią może być wykorzystanie ulg podatkowych lub zwolnień z opodatkowania dla określonych branż lub rodzajów działalności gospodarczej. Przedsiębiorcy powinni regularnie monitorować zmiany w przepisach podatkowych i dostosowywać swoje rozliczenia w celu skorzystania z tych korzyści.

Wreszcie, warto inwestować w profesjonalny program do obsługi księgowości, który umożliwi automatyzację procesów związanych z rozliczeniem VAT. Taki program pozwoli zaoszczędzić czas i pieniądze oraz minimalizować ryzyko błędów podczas obliczeń podatkowych.

Rozliczenia VAT a koszty operacyjne – optymalizacja finansów firmy

Rozliczenia VAT mają bezpośredni wpływ na koszty operacyjne firmy. Optymalizacja tych kosztów może przyczynić się do poprawy kondycji finansowej przedsiębiorstwa oraz zapewnienia większych możliwości inwestycyjnych.

Jednym ze sposobów optymalizacji jest dokładna analiza wszystkich wydatków związanych z VAT-em. Przedsiębiorcy powinni regularnie sprawdzać, czy wszystkie faktury zakupowe są poprawnie wystawione i czy zawierają niezbędne informacje dotyczące podatku. Błędy mogą prowadzić do utraty prawa do odliczenia zapłaconego VAT-u jako kosztu uzyskania przychodu.

Kolejnym ważnym aspektem jest ścisłe przestrzeganie terminów płatności oraz rozliczeń podatkowych. Opóźnienia mogą skutkować karą finansową oraz utratą możliwości uwzględnienia VAT-u jako kosztu operacyjnego.

Warto również skorzystać z usług profesjonalnego doradcy podatkowego lub księgowego, który pomoże w optymalizacji procesów rozliczeniowych. Specjalista będzie miał wiedzę na temat najnowszych przepisów i strategii, które umożliwią minimalizację kosztów VAT.

Inną skuteczną strategią jest wykorzystanie ulg podatkowych lub zwolnień z opodatkowania dla określonych branż lub rodzajów działalności gospodarczej. Przedsiębiorcy powinni regularnie monitorować zmiany w przepisach podatkowych i dostosowywać swoje rozliczenia w celu skorzystania z tych korzyści.

Wreszcie, warto inwestować w technologie informatyczne umożliwiające automatyzację procesów księgowych. Taki system pozwoli zaoszczędzić czas i pieniądze oraz minimalizować ryzyko błędów podczas obliczeń podatkowych.

Zmiany w przepisach a koszty VAT – śledź aktualności i unikaj nieporozumień

Rozliczenia VAT są ściśle uzależnione od obowiązujących przepisów prawnych. Zmiany w tych przepisach mogą mieć bezpośredni wpływ na koszty VAT w firmie. Dlatego ważne jest, aby przedsiębiorcy śledzili aktualności podatkowe i unikali nieporozumień związanych z rozliczeniem tego podatku.

Przedsiębiorcy powinni regularnie monitorować zmiany w przepisach dotyczących VAT-u oraz innych podatków. Warto korzystać z różnych źródeł informacji, takich jak strony internetowe Ministerstwa Finansów czy specjalistyczne portale branżowe. Świadomość najnowszych przepisów pozwoli uniknąć błędnych interpretacji i potencjalnych konsekwencji finansowych.

Kolejnym krokiem jest skonsultowanie się z profesjonalistami, takimi jak doradcy podatkowi lub księgowi. Specjaliści ci będą mieli wiedzę na temat najnowszych zmian prawnych oraz pomogą przedsiębiorcom dostosować swoje rozliczenia do obowiązujących przepisów.

Ważne jest również prowadzenie starannej dokumentacji księgowej i przechowywanie wszystkich faktur zakupowych oraz dokumentów dotyczących sprzedaży. Dzięki temu łatwiej będzie udokumentować wszelkie transakcje i spełnić wymogi fiskusa w przypadku kontroli podatkowej.

Ostatecznie, śledzenie aktualności prawnych dotyczących VAT-u to kluczowy element dla przedsiębiorców, którzy chcą uniknąć nieporozumień i konsekwencji finansowych związanych z błędnym rozliczeniem tego podatku.

Praktyczne porady – jak maksymalizować korzyści z kosztów VAT w firmie?

Maksymalizowanie korzyści z kosztów VAT w firmie wymaga odpowiedniej strategii oraz świadomego podejścia do zarządzania finansami. Oto kilka praktycznych porad, które mogą pomóc przedsiębiorcom w osiągnięciu tego celu.

- Dokładna analiza transakcji: Przedsiębiorcy powinni regularnie sprawdzać wszystkie faktury zakupowe i dokumenty dotyczące sprzedaży. Warto upewnić się, czy wszystkie informacje dotyczące podatku są poprawne i czy można uwzględnić zapłacony VAT jako koszt uzyskania przychodu.

- Ścisłe przestrzeganie terminów płatności: Opóźnienia w regulowaniu należności mogą skutkować karą finansową oraz utratą możliwości odliczenia zapłaconego podatku jako kosztu uzyskania przychodu. Dlatego ważne jest dbanie o terminowość płatności VAT-u.

- Korzystanie z profesjonalnego oprogramowania księgowego: Inwestycja w specjalistyczny program do obsługi księgowości pozwoli zaoszczędzić czas i pieniądze oraz minimalizować ryzyko błędów podczas rozliczeń VAT.

- Monitorowanie zmian w przepisach podatkowych: Przedsiębiorcy powinni regularnie śledzić aktualności dotyczące VAT-u oraz innych podatków. Warto korzystać z różnych źródeł informacji, takich jak strony internetowe Ministerstwa Finansów czy specjalistyczne portale branżowe.

- Konsultacja z profesjonalistami: Skorzystanie z usług doradców podatkowych lub księgowych może pomóc przedsiębiorcom w prawidłowym rozliczeniu kosztów VAT oraz maksymalizacji korzyści finansowych dla firmy.

- Zapewnienie starannej dokumentacji księgowej: Prowadzenie uporządkowanej i kompleksowej dokumentacji jest kluczowe dla udokumentowania wszystkich transakcji i spełnienia wymogów fiskusa w przypadku kontroli podatkowej.

Maksymalizowanie korzyści z kosztów VAT wymaga systematycznego podejścia, odpowiedniej analizy transakcji oraz dostosowywania się do obowiązujących przepisów. Działania te mogą przyczynić się do poprawy kondycji finansowej firmy oraz zapewnienia większych możliwości rozwoju i inwestycji.